Foto: © pixabay

30.07.2015

Experten haben ausgerechnet, dass ein Kind Kosten von rund 120.000 Euro verursacht, bis es erwachsen ist. So liegt die Frage auf der Hand, inwieweit kinderbedingte Kosten steuerlich berücksichtigungsfähig sind.

In diesem Zuge möchten wir zunächst einige verbreitete Irrtümer ausräumen: Kosten für die Busfahrkarte, den Schulausflug und die Schulbücher sind bei den Eltern steuerlich nicht abzugsfähig – dies war in der Vergangenheit schon so und daran hat sich auch bis heute nichts geändert.

Der Gesetzgeber vertritt den Standpunkt, dass das Existenzminimum eines minderjährigen oder in Ausbildung befindlichen Kindes mit der Auszahlung des monatlichen Kindergeldes von 184 Euro sichergestellt ist. Das Kindergeld kann maximal bis zum 25. Lebensjahr – bei Ableistung des Grundwehrdienstes oder Zivildienstes in der Vergangenheit auch darüber hinaus – beansprucht werden. Hierüber lässt sich sicher streiten; ist aber geltendes Recht.

Im Rahmen der Einkommensteuererklärung der Eltern wird dann überprüft, ob das ausgezahlte Kindergeld oder die Gewährung des Kinderfreibetrages vorteilhafter ist (Günstigerprüfung). In diese Betrachtung einbezogen wird dann noch der sogenannte Betreuungsfreibetrag, was bedeutet, dass besser verdienende Steuerpflichtige eine stärkere monatliche Entlastung erfahren.

Welche Kosten können zusätzlich geltend gemacht werden?

Seit 2009 lässt der Gesetzgeber Kinderbetreuungskosten (Kinderkrippe, Tagesmütter, Kindergarten, usw.) zum Abzug zu. Seit 2012 werden diese sogar ohne Nachweis einer Erwerbstätigkeit der Eltern berücksichtigt. Zum Ansatz kommen 2/3 der gezahlten Kosten. Die Abzugsmöglichkeit endet mit Vollendung des 14. Lebensjahres des Kindes.

Beispiel: Herr und Frau Müller zahlen in 2013 Kindergartengebühren für ihr Kind in Höhe von 2.000 Euro. 2/3 dieser Kosten (1.333 Euro) können in der gemeinsamen Steuererklärung als Sonderausgaben abgezogen werden. Daraus ergibt sich bei einer 30-prozentigen Steuerbelastung ein jährlicher Steuervorteil in Höhe von etwa 400 Euro.

Weitere steuerliche Entlastungen ergeben sich bei behinderten Kindern. Hier besteht die Möglichkeit, den festgestellten Grad der Behinderung, mit dem regelmäßig eine Steuerentlastung verbunden ist, auf die Eltern zu übertragen und gegebenenfalls einen Kindergeldbezug über das 25. Lebensjahr hinaus zu beantragen. Ebenso können behinderungs- oder krankheitsbedingte Kosten als außergewöhnliche Belastungen angesetzt werden, was jedoch unter anderem von der persönlichen Einkommenssituation der Eltern abhängig ist.

Für Alleinerziehende wird ein Entlastungsbetrag von 1.308 Euro je Kalenderjahr gewährt (Steuerklasse II). Dieser Vorteil fällt weg, wenn die Voraussetzung der Kindergeldzahlungen nicht mehr vorliegen oder eine Haushaltsgemeinschaft mit einer weiteren volljährigen Person (beispielsweise eheähnliche Lebensgemeinschaft) eingegangen wird. Das Finanzamt prüft dies unter anderem anhand des Melderegisters.

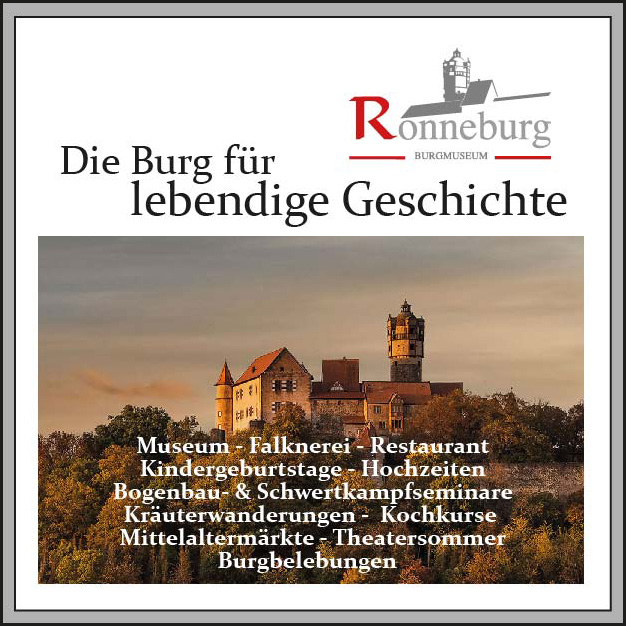

Anzeige

Anzeige

Gutenberg-Museum Mainz

Als eines der ältesten Druckmuseen der Welt lädt das Gutenberg-Museum zu einer Reise durch vier Jahrtausende Buch-, Druck- und Schriftkultur ein.

Michael Ludwig ist Steuerberater/ Fachberater für Unternehmensnachfolge (DStV e.V.) und Vater eines Sohnes.

https://www.steuerkanzlei-ludwig.com

Weitere interessante Beiträge für dich:

In der Weihnachtsbäckerei

Die Vorweihnachtszeit ist eine ganz besondere Zeit des Jahres, besonders für Kinder. Die Vorfreude auf Weihnachten zaubert ein Funkeln in ihre Augen.

Ab sofort Mama Workout in Gründau!

Möchtest du dich fit vor und nach der Geburt deines Babys fühlen? Das Mama Workout Konzept ist ein ganzheitliches, speziell für Schwangere und Mütter entwickeltes Fitness- und Gesundheitskonzept.